Quasi due anni fa, la bolla degli investimenti nel vino pregiato è scoppiata.

Fino ad allora, titoli nelle maggiori testate finanziarie e del settore vinicolo come “Il vino pregiato supera l’oro” e “Il vino pregiato preferito all’oro durante l’incertezza economica” dominavano. Ironia della sorte, questi titoli spesso anticipano problemi imminenti, e questa volta non è stato diverso. Come ammonisce Warren Buffett: “Siate timorosi quando gli altri sono avidi…”

Nel marzo 2022, la Federal Reserve (la banca centrale statunitense) ha iniziato ad aumentare i tassi d’interesse. La Banca d’Inghilterra aveva già iniziato a inasprire la politica monetaria alla fine del 2021, seguita dalla Banca Centrale Europea nell’estate del 2022.

Da allora, l’indice Liv-ex 1000 ha perso il 23%, senza segni evidenti di ripresa.

Oppure sì?

La risposta potrebbe dipendere dalle banche centrali. Ma perché hanno così tanta influenza sul mercato del vino da investimento?

Perché le banche centrali contano: il ruolo dei tassi d’interesse

I tassi d’interesse sono uno strumento economico potente e influenzano il vino pregiato in quattro modi:

- Riduzione della liquidità

Tassi più alti rendono i prestiti più costosi, riducendo i consumi, con un impatto negativo sui beni di lusso come il vino pregiato. - Controllo dei consumi

Le banche centrali utilizzano i tassi per gestire l’inflazione, solitamente puntando al 2%. Quando l’inflazione cresce troppo rapidamente, l’aumento dei tassi rallenta la spesa discrezionale per beni di fascia alta. - Passaggio verso asset più sicuri

I tassi elevati rendono gli investimenti sicuri, come obbligazioni e conti di risparmio, più attraenti, allontanando gli investitori da asset più rischiosi, incluso il vino. - Aumento dei costi di stoccaggio

Tassi più alti accrescono i “costi di mantenimento” per le annate più vecchie, poiché aumentano le spese di stoccaggio e finanziamento.

L’impatto del rallentamento cinese

Per oltre un decennio, l’Asia (soprattutto la Cina) ha trainato l’aumento dei prezzi dei vini da investimento, tra cui, in particolar modo, quelli della Borgogna. Tuttavia, nel 2022, l’impatto delle politiche post-Covid della Cina e la crisi del mercato immobiliare hanno iniziato a ridurre il potere d’acquisto della crescente classe media.

Questi fattori hanno creato una “tempesta perfetta” che ha infranto l’illusione di una crescita perpetua dei prezzi del vino pregiato. Ancora più importante, hanno messo in evidenza le crepe già presenti nel commercio di vini pregiati.

La crepa più grande: i prezzi di rilascio

Molti produttori hanno aumentato i prezzi durante la bolla, seguendo valutazioni gonfiate. Ma quando la bolla è scoppiata, si sono trovati davanti a un dilemma: abbassare i prezzi rischiando di danneggiare il marchio o mantenerli alti rischiando di perdere acquirenti.

Abbassare i prezzi mina la fiducia dei clienti, che percepiscono come ingannevoli gli aumenti delle annate precedenti. Inoltre, rende difficile vendere nuove annate con forti sconti, specialmente quando le annate più vecchie restano invendute.

Le regioni più colpite: Borgogna e Champagne

Borgogna e Champagne sono state le più colpite dopo lo scoppio della bolla (rispettivamente, -27.8% e -27.9% secondo gli indici Liv-ex).

- Borgogna: La domanda elevata dall’Asia e la produzione limitata hanno fatto salire i prezzi, ma con il raffreddamento della domanda da parte della Cina, anche nomi prestigiosi come DRC e Georges Roumier sono scesi sotto i prezzi di rilascio.

- Champagne: Annate di punta come il 2008 e il 2012 hanno alimentato la pubblicità e il FOMO (fear of missing out) durante la bolla, ma la sovrapproduzione e il calo della domanda hanno successivamente fatto pressione sui prezzi.

Perché è il momento perfetto per investire

Le recenti modifiche alla politica monetaria globale sono un forte segnale di svolta.

Le banche centrali stanno allentando i tassi, a partire dal taglio di 50 punti base della Federal Reserve statunitense a settembre 2024. Storicamente, tassi più bassi riducono il costo-opportunità di investire asset rischiosi e meno liquidi come il vino pregiato, attirando nuovamente gli investitori.

I mercati obbligazionari prevedono che i tassi scenderanno dal 5,5% al 3,0% entro la fine del 2026. Se la storia si ripete, il mercato del vino pregiato potrebbe riprendersi con l’allentamento delle condizioni monetarie.

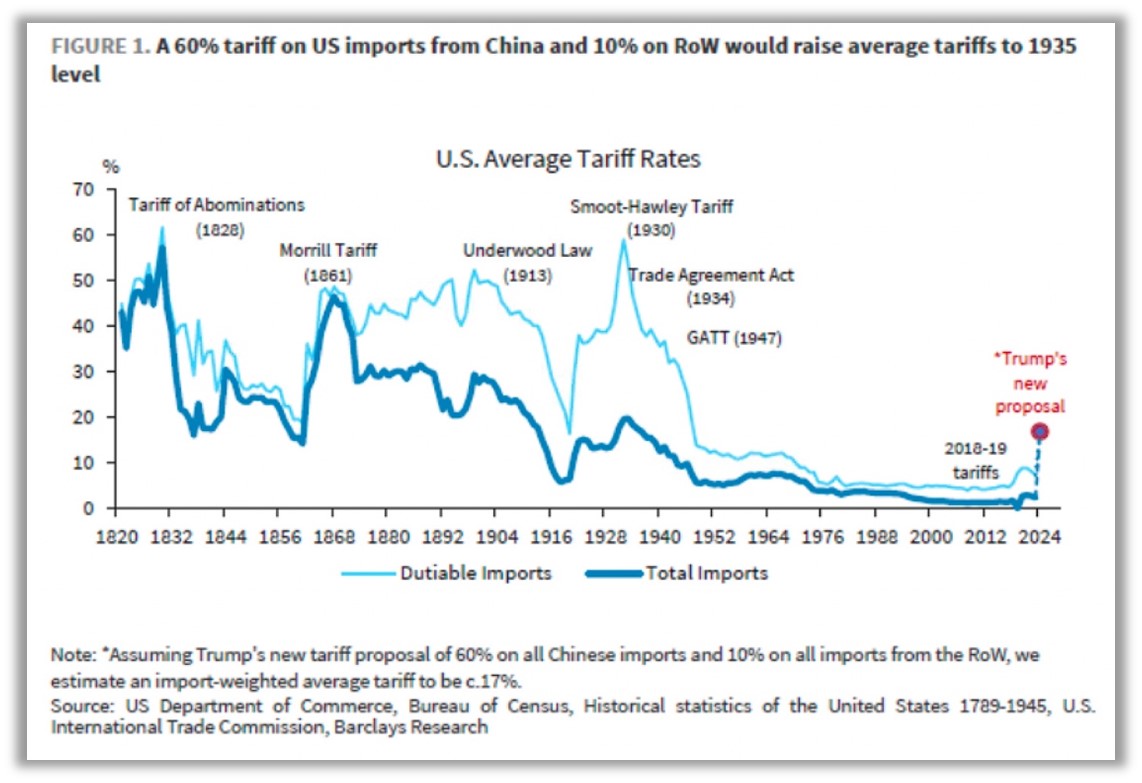

Eventi imprevisti, come l’introduzione di possibili tariffe sui vini europei, potrebbero avere un impatto negativo sul mercato. Ad esempio, la recente rielezione di Donald Trump ha riacceso i timori riguardo alle tensioni commerciali tra Stati Uniti e Unione Europea.

Se venissero introdotte nuove tariffe, si stima che il dazio medio ponderato sulle importazioni potrebbe arrivare al 17%. Questo rischio potrebbe frenare la domanda di vini europei negli Stati Uniti, visto che un terzo della domanda di vini d’investimento viene dall’America del Nord.

Strategie di acquisto

La correzione in corso ha creato rare opportunità di valore, in particolare nelle annate precedenti. Ecco come stiamo posizionando i portafogli:

1. Focalizzarsi sui Premier Cru e Village della Borgogna

Mentre i Grand Cru come DRC continuano a scendere, i Premier Cru e i Village stanno mostrando i primi segnali di ripresa. Come si può vedere nell’esempio di sotto, questo tipo di strategia ha generato più del 20% di ritorno in 6 mesi.

Esempio: Pacchetto Cassa “Villages” Vincent Dancer 2022 (cassa composta da 6×75 cl di vini bianchi), ” contenente:

-2 BT Bourgogne Blanc 2022

-1 BT Hautes- Cotes de Beaune Blanc 2022,

-1 BT Chassagne- Montrachet 2022,

-1 BT Meursault Les Corbins 2022

-1 BT Meursault Les Grands Charrons 2022

Prezzo acquisto investitore € 850,00 (prezzo cassa 6×75) in data 26/05/23

Prezzo vendita cassa € 1050,00 in data 5/11/24

Incremento 21,53% netto.

2. Scelte selettive nello Champagne

Le grandi maison stanno faticando, ma i cosiddetti “grower” con produzione limitata mostrano resilienza, nonostante alcune di questi fossero stati originariamente acquisiti nel 2022. Inoltre, sebbene nessuno possa prevedere il punto minimo del mercato, abbiamo iniziato ad aggiungere Champagne di grandi marche ai portafogli e, una volta che vedremo segnali di ripresa, incrementeremo ulteriormente le posizioni.

Esempio: Champagne Agrapart Venus Blanc de Blancs 2015 (casse 6x75cl)

Prezzo acquisto investitore x bottiglia € 200,00 in data 22/07/22

Prezzo vendita a bottiglia € 224,00 in data 30/10/24

Incremento 10% netto.

Esempio: Champagne Argonne Henri Giraud 2013 (casse da 6x75cl)

Prezzo acquisto investitore € 350,00 x bottiglia in data 10/10/22

Prezzo vendita x bottiglia € 400,00 in data 12/04/24

Incremento 12% netto.

Esempio: Bollinger RD 2008

Prezzo acquisto investitore € 328,00 in data 21/03/23

Valutazione ultimo report settembre 2024 € 310,00

Performance negativa 5,5%

3. Acquistare annate precedenti da Bordeaux

Le annate più vecchie di Bordeaux vengono attualmente scambiate a prezzi molto competitivi, offrendo sconti significativi senza il rischio dell’En Primeur e con già anni di invecchiamento. L’annata 2019, oltre ad essere stata rilasciata a prezzi competitivi perché durante la pandemia, ha visto un’ulteriore svalutazione di 30-40% dal 2022. Château importanti come Figeac, Petrus, Lafleur, Lafite sono sul nostro radar.

Conclusione

Il vino pregiato, come bene di lusso, reagisce più lentamente rispetto ad altri asset ai cambiamenti di liquidità. Mentre oro e Bitcoin sono saliti con l’aspettativa di tassi più bassi, il vino d’investimento rimane ancora sottovalutato. Questo ritardo crea un’opportunità unica per gli investitori di entrare nel mercato prima che si riprenda, capitalizzando sull’incertezza e posizionarsi per la prossima ripresa del vino.

Come consiglia Warren Buffett: “Siate timorosi quando gli altri sono avidi. Siate avidi quando gli altri sono timorosi.”

Articolo scritto da Sara Danese, CFA, unisce la sua esperienza finanziaria alla passione per il vino nel suo Substack In the Mood for Wine (https://www.inthemoodforwine.com/).

Ecco l’articolo anche in inglese: https://www.inthemoodforwine.com/p/down-markets-favour-the-audacious?utm_campaign=post&utm_medium=web